Les obligations de reporting pour les sociétés de gestion d’actifs ont explosé ces dernières années, s’articulant autour de 3 composantes distinctes

- Réglementations propres – PRIIPS, MIFID 2, SFDR / SDR, LEC 29, CSRD

Réglementations héritées – Solvabilité 2 (UE et Royaume-Uni), HK-RBC, Bâle 3

Demandes des clients – institutionnels, distributeurs - Si une société de gestion fortement engagée auprès d’une clientèle donnée doit maîtriser a minima les réglementations – et donc les contraintes – de ses clients, il n’est de facto plus possible de maîtriser l’ensemble, ni de disposer des outils et données nécessaires à ces productions périodiques.

Sequantis travaille depuis longtemps avec les sociétés de gestion pour leur fournir toutes les informations nécessaires à Solvabilité 2 – TPT, calcul du SCR, QRT, comptabilité auxiliaire des titres.

Au cours des 5 dernières années, Sequantis a étendu son offre à l’ensemble du reporting requis par ses clients, afin de leur fournir un service de reporting global.

Cette proposition de valeur repose sur une idée simple : mutualiser toutes les données et tous les traitements, et proposer un outil d’analyse et de simulation de portefeuille basé sur les mêmes données et traitements.

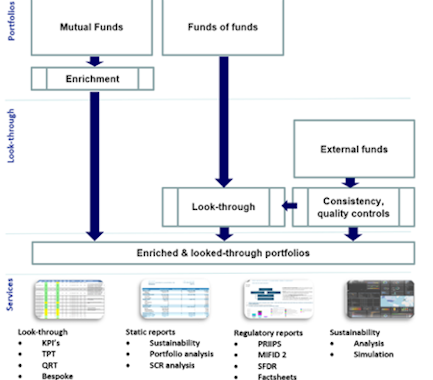

Holdings based reports

L’idée sous-jacente est très simple : gérer les avoirs une seule fois et les utiliser pour générer tous les rapports nécessaires. Pour atteindre cet objectif, Sequantis a mis en place une équipe hautement qualifiée, une gamme d’outils productifs et une base de données de titres, d’émetteurs et de données extra-financières.

L’équipe de Sequantis gère et valide toutes les données des hodlings, permettant ainsi à nos clients de générer autant de rapports qu’ils le souhaitent. Cette approche nous permet de proposer des prix très compétitifs pour une offre globale.

Nous couvrons TPT, QRT (Solvabilité 2), VaG, CRR, GroMiKV, KVG, EET et tous types de rapports spécifiques.

Fonds propres réglementaires

Même si les gestionnaires d’actifs ne sont pas réglementés, ils ont hérité des exigences de fonds propres de leurs clients assureurs ou bancaires.

Sequantis intervient dans le calcul des exigences de fonds propres depuis plus de 10 ans et fournit ces calculs aux investisseurs institutionnels. L’entreprise capitalise sur ces travaux pour offrir aux gestionnaires d’actifs la même qualité de service qu’un agent de calcul.

Nous couvrons Solency 2 dans sa version EIOPA et PRA, la réglementation HK-RBC et la CRD 4 (rapports CRR A à D et KVG). Nos moteurs de calcul sont audités par nos clients institutionnels ou par des auditeurs externes.

PRIIPS & MIFID 2

Les PRIIPS et MiFID II visent tous deux à améliorer l’information fournie aux investisseurs, leur permettant de comparer les produits en termes de frais et de performance, créant ainsi un véritable marché européen des produits d’investissement de détail. Cela implique que les sociétés de gestion d’actifs doivent produire de nouveaux types de rapports. Cette tâche fastidieuse peut être simplifiée grâce à l’aide des équipes de Sequantis. Sequantis a créé une plateforme de stockage de données pour toutes les données requises, qui seront entièrement auditées. Cette plateforme permet de générer des documents d’informations clés (DIC) personnalisés, qui doivent être transmis aux investisseurs de détail, en temps réel et en plusieurs langues si nécessaire, pour les produits commercialisés dans différents pays.

Nous couvrons les DIC PRIIPS, les DICI OPCVM (version britannique), les EPT, les CEPT, les EMT et les rapports de frais ex ante.

Durabilité & SFDR

Les réglementations en matière de durabilité consomment une quantité importante de données, qui doivent être agrégées et contrôlées. De plus, certaines réglementations ne définissant pas clairement les règles, chaque acteur doit définir et mettre en place son propre ensemble de règles pour surveiller les investissements durables ou, plus généralement, sa politique d’investissement interne.

Pour répondre à toutes les réglementations, avec un ensemble cohérent de règles et de données, Sequantis gère :

- un fichier maître des émetteurs propriétaire ;

- la cartographie de toutes les données extra-financières par rapport à ce fichier maître ;

- le contrôle de toutes les données entrantes.

Cet ensemble de données, combiné à Sequantis Transition Monitor, permet à chaque client de mettre en place ses propres règles internes et de surveiller/simuler ses portefeuilles d’investissement.

Cette offre, associée aux fonctionnalités de transparence de Sequantis, constitue une réponse unique aux fonds de fonds gérés conformément aux articles 8 ou 9 du règlement SFDR.

Data Solutions

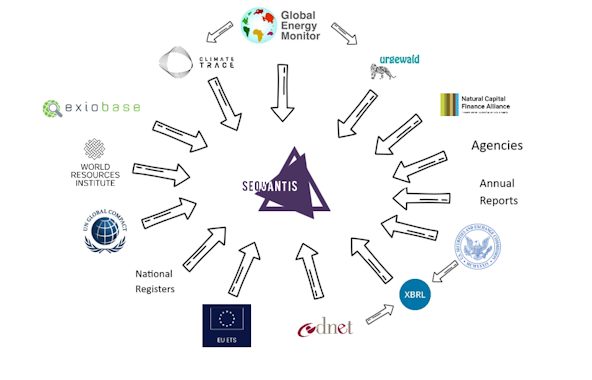

La multiplication des réglementations non financières a considérablement accru le coût des données, et les sources historiques ne répondent que partiellement aux besoins en données auditées issues des réglementations de type CSRD.

Aujourd’hui, les données sont structurées, notamment sous l’égide des régulateurs mondiaux. Leur accès est grandement simplifié, et nous pouvons anticiper que ce n’est qu’un début. Dans ce contexte, l’enjeu n’est plus la donnée elle-même – toutes les parties prenantes pourront la récupérer – mais son utilisation, notamment les cartographies et les contrôles. Dans ce contexte, Sequantis a souhaité lancer une offre globale de données collectées, complétée si nécessaire par les résultats de « modèles ».

Cette offre se résume à : données + contrôles + cartographies + calculs – et exclut toute notion d’analyse subjective.

Nous couvrons les PAI, la taxonomie (tous), SBTI, ENCORE (biodiversité) et les ventilations d’entreprises (nécessaires au calcul des risques climatiques).

Reporting client

Les réglementations actuelles sont nombreuses et nécessitent des jeux de données considérables. Initialement conçues pour répondre à ces enjeux réglementaires, ces bases de données sont souvent sous-exploitées : la transparence des fonds, nécessaire aux réglementations Solvabilité 2, CRD 4 et parfois SFDR, les données requises pour les PRIIPS, et celles requises pour les réglementations extra-financières SFDR et CSRD.

Pour générer des rapports destinés aux clients finaux, et donc un très grand nombre de documents, il est nécessaire de repenser les chaînes de reporting actuelles, qui reposent généralement sur une validation finale de chaque document, une tâche impossible pour les volumes importants.

La validation des données et des processus de génération de rapports nous permet de répondre efficacement et en toute sécurité à la génération automatisée d’un très grand nombre de rapports, un facteur clé pour fournir des rapports personnalisés aux clients finaux.